股票配资是 “鹰派点阵图”终于落地 亚洲股债汇“大反弹”浪潮已至?

发布日期:2024-08-06 09:38 点击次数:110

智通财经了解到股票配资是,在美联储利率决议之后所公布的“鹰味浓厚”利率点阵图以及鲍威尔讲话带来的打击下,亚洲股市和货币周四强势走高。持乐观态度的华尔街策略师们表示,尽管美联储官员们将今年降息三次的预期下调至降息仅仅一次,并且上调通胀预期,但亚洲股市以及以美元计价的投资级别债券将全面受益“鹰派预期”正式落地,以及超预期降温的5月CPI通胀数据带来的至少年内降息预期。有策略师表示,尤其是印尼盾和韩元等亚洲货币预计将大幅跑赢市场,不过仍有谨慎观点显示,美元指数走强压低风险资产的可能性并未消失。

中长线来看,该行看好舜宇手机海外新客户、车载、XR 领域的增长空间,尤其强调今年重点投入研发的AR领域在未来三年的增长弹性。该行首次覆盖舜宇,给予“增持”评级,预计公司2024至2026年总收入370亿、419亿及474亿元,归母净利润为19亿、24亿及30亿元,对应每股盈利为1.84元、2.32元与2.83元,对应当前股价预测市盈率为24.1倍、19.1倍及15.6倍。

“鹰派点阵图”这一预期落地,以及受益于超预期降温的5月CPI通胀数据,今日亚洲股市早盘集体上涨,聚焦于科技股的韩国综合指数、中国台湾加权指数以及恒生科技指数录得强劲涨幅,恒生科技指数早盘一度涨超1.7%;债券市场方面,持续暴跌数日的日本10年期国债周四早间也出现强劲反弹。

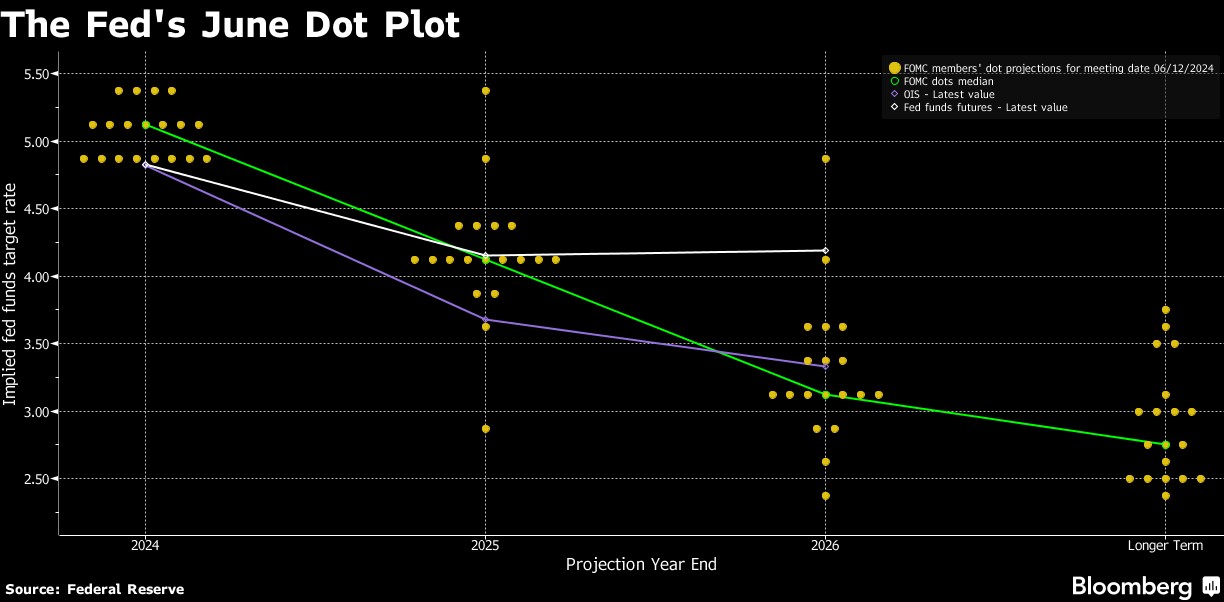

作为美联储利率决议之后所发布的声明文件中最为瞩目的一部分,隔夜出炉的美联储最新利率“点阵图”很直观地释放出市场此前所预期的鹰派信号。利率点阵图中值目前显示,多数美联储官员预计2024年将仅降息一次,相比3月点阵图的预测整整少了两次,总计减少50个基点幅度。并且这一次点阵图出现了多达四位美联储官员支持年内不降息,三月点阵图中支持年内降息三次的10个点这次则悉数消失。

此外,随着今年降息预期大幅减退,美联储官员们同步抬高2025年政策利率路径,他们对2025年底利率预期的中值从3.9%小幅抬高至4.1%,同时将长期政策利率预期的中值从2.6%提高至2.8%,这也意味着多数美联储官员更加认可“中性利率”正在抬高的现实。

在利率决议后的新闻发布会上,美联储主席鲍威尔表示:“美联储仍高度关注通胀风险。今年至今,我们并未对通胀有更大的信心以便开启降息,何时降息还有待商榷。”“如果经济保持稳定且通胀持续,我们准备在适当的情况下维持利率不变。而如果就业状况出现了超出预期疲软,美联储已做好应对准备。”鲍威尔表示,美联储将继续逐次会议做出决策,“我们并未承诺进行特定的降息路径。”

在谈到美股盘前公布的乐观CPI数据报告时,鲍威尔说道:“我们乐见今天公布的低于预期通胀数据,希望不久后能有更多类似的数据。”鲍威尔强调关于降息的考验更多的是对通胀率向2%靠拢的信心。

美国5月CPI则令市场舒了一口气,在一些华尔街策略师看来,美联储至少年内降息1-2次还是有希望达成,CPI回暖也是促使亚洲股债汇市场意外回暖的逻辑。市场重点聚焦的剔除能源、食品的核心CPI环比仅上涨0.2%,市场预期则是环比增0.3%;核心CPI同比上涨3.4%,市场预期则是同比上行3.5%。来自摩根大通交易部门的美国市场情报主管泰勒(Andrew Tyler)此前表示,如果核心CPI环比仅在0.20%至0.25%之间,那么美联储9月份降息的市场预期可能会迅速上升。

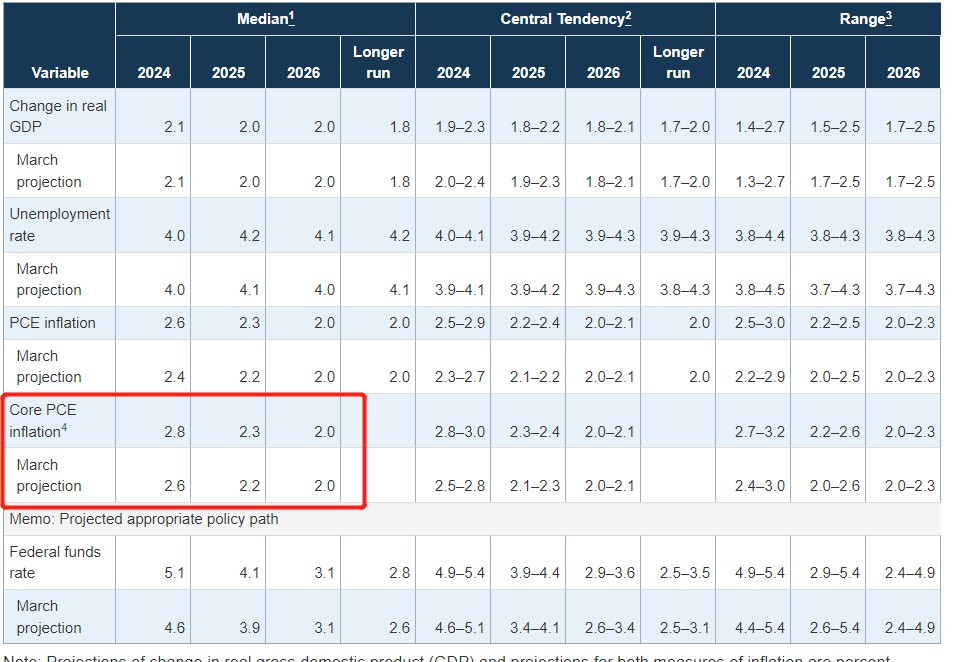

尽管美联储官员们知晓了最新CPI数据,但鲍威尔表示,“大多数官员通常不会”在政策会议期间收到此类数据时更新他们的预测。官员们将不包括食品和能源的2024年核心PCE通胀预期从2.6% 小幅上调至2.8%,这意味着今年通胀率在当前水平上可能不会有太大进展。

“今年仍有可能降息两次,预计最早从9月开始,但美联储官员们需要数据来遵守并增强降息信心。” Nationwide Mutual Insurance Co. 首席经济学家博斯蒂扬契奇(Kathy Bostjancic)表示。“保守是可以理解的。他们偏向保守主义,我认为大门仍然敞开。”

考虑到令人惊喜的通胀数据和几乎符合预期的利率,这一决定“总体上支持了风险资产”,威尔逊资产管理公司(Wilson Asset Management)的投资组合经理马修•豪普特(Matthew Haupt)表示。“随着市场逐渐消化2024年降息一次甚至不降息的可能性,点阵图确实逆转了债券的部分涨势。”“但是潜在的低利率趋势以及美元走弱趋势可能将支持风险资产。”

关于亚洲股债汇在美联储利率决议后的后市行情,以下是一些华尔街策略师的主要观点集合:

亚洲货币有望走强

富国银行新兴市场分析师兼策略师布伦丹·麦肯纳(Brendan McKenna)表示:“我认为亚洲市场的表现将整体良好,在市场追逐风险(risk-on)的环境下,印尼卢比和韩元等货币表现优于其他货币。”“大多数表现不佳的新兴市场货币都有一个令市场恐慌的本地故事。目前,影响一些拉美外汇的特殊事件在亚洲其实并不存在,因此整体风险情绪支持该地区货币汇率反弹。”

LPL Financial首席全球策略师昆西•克罗斯比(Quincy Krosby)表示:“美元走软的预期可能将大幅度减轻亚洲货币所面临的压力,这些货币此前一直受到美元走强的压力。”“此外,大宗商品进口,尤其是进口原油等美元计价商品的负担也减轻了。我们有一种感觉是,市场仍然愿意假设通胀将继续缓解到足以让美联储在9月份开始降息的程度,而不是一些经济学家预期的11月或12月。”

但是也有观点认为即使美联储“鹰派点阵图”的这一预期最终落地,并且5月通胀超预期降温,但是亚洲货币难以明显反弹。“亚洲货币可能继续承压,” Brown Brothers Harriman & Co.驻纽约的全球市场策略主管Win Thin表示。“尽管CPI数据确实非常乐观,但强势美元仍在发挥作用。”

对亚洲市场来说存在适度的积极效应

瑞银资产管理公司(UBS Asset Management)新兴市场和亚太地区固定收益主管沙迈拉•汗(Shamaila Khan)表示:“CPI加上美联储声明的‘净影响’整体是适度积极的,只是没有CPI单独影响那么积极,因此我预计不会对亚洲市场产生真正的负面影响。”她表示:“亚洲本地市场往往不是高利差市场,且不像其他新兴市场那样每日波动剧烈。一般来说,它们都在一个合理的范围区间内。”

景顺资产管理公司(Invesco Asset Management)全球市场策略师木下智夫表示:“联邦公开市场委员会(FOMC)政策声明和CPI数据这两件事的净影响,对亚洲央行来说将是积极效应。这一结果可能会导致亚洲货币兑美元走强,股票市场有望持续上涨。”与此同时,美国国债收益率下降预计将成为亚洲成长型股票的一个重要积极因素。

IG Markets分析师Hebe Chen表示:“‘潜在转折点’CPI数据报告促使投资者们持乐观态度。”“鉴于点阵图显示未来18个月仍有至少5次降息的可能性,股票等风险资产目前的上行之旅似乎相当合理。”

市场谨慎情绪仍然存在

“华尔街倾向于看到自己想要的东西,我不能说我在亚洲看到了同样的看涨热情,”City Index的高级市场策略师马特·辛普森(Matt Simpson)表示。“鉴于以科技股为主的纳斯达克综合指数(Nasdaq)飙升至历史新高,我原本预计日经指数(Nikkei)期货隔夜会有更强劲的跟进,但随着5月高点的逼近和日元汇率似乎保持稳定而不是迈入反弹,日经指数的上行潜力似乎相对有限。”

澳大利亚联邦银行驻悉尼高级经济学家和外汇策略师克里斯蒂娜·克利夫顿(Kristina Clifton)表示,澳元松开了CPI上涨后所带来的部分涨幅,如果今天晚些时候澳大利亚的失业率保持在历史较高位附近,澳元可能将进一步承压。然而,我们认为下一个大动作是澳元汇率大举反弹,因为低估值、低波动性和包括美联储在内的全球央行降息将改善全球经济前景。”

信贷利差可能持续收紧

瑞穗证券(Mizuho Securities)亚洲信贷策略主管马克•里德(Mark Reade)表示:“尽管按历史标准衡量,亚洲市场与美国的信贷利差处于紧缩状态,但昨晚温和的美国CPI数据,以及美联储降息只是时间问题——即使有可能推迟到2025年,有可能大举推动市场对亚洲地区的美元投资级债券的持续需求,因为它们的全成本收益率颇具吸引力。”“再加上令人满意的企业基本面和稀缺的区域供应基础,这可能会使得亚洲地区的美元债券等资产的信贷利差至少在未来几个月内保持紧缩。”

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 股票配资是

Powered by 股票配资入门平台 @2013-2022 RSS地图 HTML地图

Copyright Powered by站群系统 © 2013-2022 香港永華证券有限公司 版权所有